内地投资物业近年首次倒退 九龙仓中期收入锐减33%这轮周期能否扛得过?

发布时间:2023-11-06 23:07:22 次浏览

原标题:内地投资物业近年首次倒退 九龙仓中期收入锐减33%,这轮周期能否扛得过?

房企中期业绩发布,九龙仓集团收入同比减少33%至82.09亿港元,公司股东应占溢利同比减少94.51%至5700万港元。由于商场租金收入下降,致使投资物业收入减少 5%,但营业盈利保持平稳。

如此态势之下,如何应变?如何保持发展的持续性?保持谨慎与理性,或许是当下最合适的选择。

“跌”声一片的中期财报季,港资地产商们态度各不相同。恒隆是“稳”,太古是“变”,九龙仓则是“谨慎”。

2022半年财报的开篇,九龙仓置业载出了这样一句话:“新冠疫情缠扰下,收入和营业盈利仍然处于较低水平。”

另在九龙仓集团2022年中报的开篇,“……(内地)投资物业录得近年首次倒退……”这句话,赫然醒目。

显然,2022的上半场,低迷的大环境中,九龙仓香港与内地的业绩表现,未有大惊喜,但在意料之中。

7月份,九龙仓内地商场有一定的回稳迹象,可九龙仓集团主席兼常务董事吴天海坦言,“有杯弓蛇影情形”,因疫情反复之下,商场好似惊弓之鸟。

继续“谨慎”,是九龙仓时下选择的理性守业之道。吴天海表示,目前没有计划加重内地的投资。

相较于恒隆、太古、香港置地等一众伙伴内地快跑,九龙仓的“谨慎”显得有点不按常理出牌。

因为,这边厢,一个缓慢复苏的海港城,带动九龙仓在香港逐步回血;那边厢,热闹依旧的成都IFS、长沙IFS,仍是九龙仓在内地的金字招牌。

1886年,英商渣打与远东最大英资财团怡和洋行合作,创办了九龙仓码头。学者冯邦彦曾在《香港地产业百年》一书中如是记载道:

“当时,该地段尚未发展,有充足的土地兴建货仓码头,且临深海,可停泊大船,是建设货仓码头的理想地段。”

这个货仓码头,一直留存至上世纪60年代后期。彼时,香港市区商住地日益稀缺,商厦重建,成为潮流。另一方面,香港的货运方式发生变革,进入货柜化时代,传统货仓式微。

手握一块黄金地,拿来做货仓,大材小用了。1962年,九龙仓将原一号码头重建为4层海运大厦。1966年3月3日,海运大厦正式落成。同期建成的,还有香港酒店和海洋中心。

海运大厦,连同周边座座高耸的大楼,串起了香港中环繁华的CBD风景线。可这里只有写字楼,却没有让人停下匆匆脚步的商场。

九龙仓,看到了又一时代机会。70年代初,“海港城计划”出炉。历时十年有余,大体完工,“亚洲最庞大及成功的综合商业中心”就此问世。

回溯海港城近百年诞生史,背靠大金主怡和洋行外,时代运气同样不可或缺,直接受益于香港经济腾飞下的两次地产热潮:

60年代末~90年代,香港与韩国、新加坡、中国台湾并称“亚洲四小龙”。热钱流入、股市急升和新市镇开发等利好因素刺激,1968年起,香港地产业繁荣。九龙仓主营业务方向转向地产。

人口持续增长、经济繁荣和内地改革开放政策的影响,1975年开始,香港出现第二次地产发展高峰,并于1980年初达到顶峰。在这一阶段,华商在地产业的势力已压倒英商。此时,九龙仓易主“华人船王”包玉刚家族,有了专注地产发展的资本。

海港城定位“商品最齐全、种类最多的一站式商场”。从高街品牌、潮流品牌到奢侈品牌等不同档次、不同类别的店铺,以及餐厅、艺廊、手作坊,让人直呼“可逛的东西太多了”。

难得的是,此次疫情大爆发前,它似乎从不存在“船大难掉头”的情况。这有赖于其深厚而灵活的运营功底和资源禀赋。

上世纪90年代,香港地产泡沫顶峰前夕,九龙仓开始了海港城“重建计划”。翻新、改造、扩建、打通,海港城综合体总面积扩至近97万平方米,包含三间星级酒店、两座服务式住宅、高级私人会所、十座写字楼及邮轮码头。

而海港城购物中心由港威商场、海洋中心、海运大厦、马哥孛罗香港酒店商场及星光城5个商场组合而成。

不断扩容的海港城,妥妥接住了金融危机后内地旅客赴港购物的黄金10年红利,于2014年创下370亿港元销售巅峰纪录。

另一方面,海港城还会每年根据租户实际租约情况,微调商场细分业态组合,以快速顺应宏观经济、零售消费潮流及需求之变。

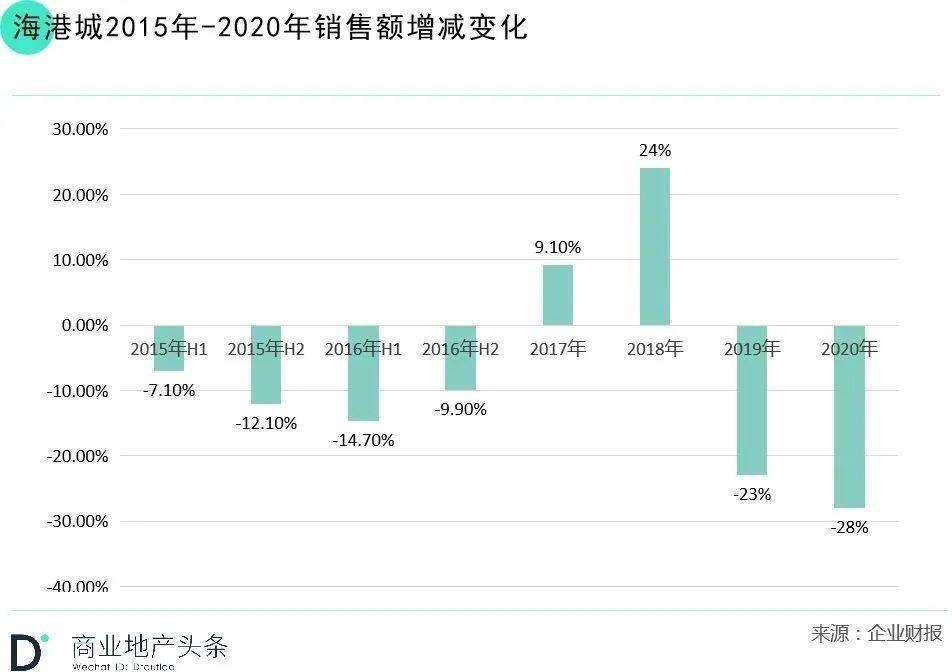

比如,2015年因“反水货客”在香港多地上演,内地赴港旅客锐减,海港城销售额连跌两年,奢侈品成重灾区。海港城运营重点转向香港本地市民,“升降”调整场内业态商铺面积。

提升运动服装与餐饮娱乐业态面积占比:运动服从连续3年2.2%,升至2016年的3.0%;餐饮娱乐从2012年的13.8%一路调高至2016年的15.5%。

降低以奢侈品为主的时装、皮具商铺面积占比:时装面积占比,从2014年的30%降至2016年的27.1%;皮革用具从2013年的16.6%降至2016年的12.5%。

因势而动的海港城,持续称霸香港乃至亚洲零售圈,也与时代广场、荷里活广场等物业一起,丰满九龙仓“尖沙咀地王”的传奇故事。

海港城称霸香港数十载,虽见起伏,传奇依旧。而出走香江,内地掘金, 九龙仓开启了异地复制“海港城传奇”的新番剧。

1997年金融风暴前夕,向内地市场求增长,是港资地产商一致的战略导向。九龙仓与恒隆、新世界发展、新鸿基、太古、香港置地等,组团而入。

恒隆奔向上海,太古去了北京和广州,二者风格都倾向于自建自持高端mall,“十年磨一剑”;新鸿基以合资形式改建北京新东安广场(1998年开业)。三者的内地商业首秀共同点是,体量大。

九龙仓则反其道而行之,以“写字楼+商场”组合,推出大上海时代广场、北京首都时代广场,商场面积均在5万㎡以下。

京沪两个时代广场成功试炼后,2007年-2014年,九龙仓在内地快速发展,总投资超1000亿元,高峰时土储达1220万㎡,内地收入占集团盈利比例从不足10%变为近30%。

由于体量轻巧,至2010年,九龙仓在内地共有6座商场(北京首都时代广场于2009年卖出),成为持有“批量投资物业”的港资领跑者。

也是在2010年,中国人均GDP首次突破3万元大关。大众消费提档,百货全面式微,新潮的购物中心相继入市。

这一次,九龙仓将内地投资业务从住宅+写字楼+商业,转为聚焦商业——以“复制海港城”姿态,从2013年起先后布局5座IFS(无锡IFS、苏州IFS不带商场)。

行至2018年,九龙仓在内地持有的已落成商场共9座,横跨IFS、奥特莱斯、时代广场三大产品线。

三大产品线中,IFS系列最为吸睛。相较于尚处培育期的重庆IFS,成都IFS、长沙IFS均已进入成熟期,并显示出抗周期韧性。

根据九龙仓集团财报,2020年内地投资物业收入增加7%至42.01亿港元,营业盈利增加11%至25.73亿港元。两项数据中,成都IFS及长沙IFS贡献占比均超60%。

成都IFS和长沙IFS的强劲表现,延续至2021年,九龙仓集团内地投资物业业绩继续大涨:收入增加28%至53.66亿港元,营业盈利增加37%至35.29亿港元。

在内地星光闪耀的IFS,与在香港“天花板”mall海港城,无疑是九龙仓这艘大船前行的两只巨桨。但在疫情进入常态化后,现在这两只巨桨,都需要一些新的玩法。

九龙仓置业持有海港城、时代广场、荷里活广场、卡佛大厦、会德丰大厦及The Murray(改建成奢华酒店,于2017年年底开幕)六项香港明星投资物业。

而包括IFS在内的中国內地投资物业及发展物业、其他香港物业,以及物流和酒店管理,则继续为九龙仓集团所持有。

稳住香港海港城(包括时代广场)、内地IFS这两大摇钱树,是此次分家的要义。疫情之下,这场守业之战,亦有了新的看点:

时间回到2016年的春天,万物勃发,可海港城却公布了一则“销售额十年首跌”的消息。按照2015年报,期内海港城销售额大幅下滑12%。

行至2016年中期,海港城销售额下降14.7%至133亿港元,时代广场下跌15.7%至39亿港元。

往后两年间,香港零售业触底反弹,奢侈品消费热潮重现。海港城的销售额于2018年重回2014年巅峰,同比大涨24%至370亿港元,日均销售额超过1亿港元。

虽有这一向好势头,但因访港消费者数量下跌、香港零售疲软,及疫情肆虐影响,项目状况再次转而向下。反映在业绩表现上,海港城的商场营业收入及营业盈利,自2018年起,一路下滑。博鱼体育

但值得注意的是,至今年上半年,海港城的业绩表现已现转机,商场收入增加1%,营业盈利增加6%。

2020年,海港城提供现金租金减免之余,在五月份推出的首个全港消费奖赏计划「Rewarding Everyone」成为全城佳话,多期消费券换领计划及限时优惠成功令人流上升、促进消费。

2021年,海港城积极推出多轮消费券换领计划,并提升面向广东道的店面,以强化群聚效应。零售销售额录得持续增长,主要是由顶级租户较强劲的复苏所带动。

以花样之招式,海港城的确在慢慢回血中。但正如龙仓置业董事局主席吴天海所言,当下“(香港)本地的消费已经恢复得七七八八,但消费能力始终有一个上限,独缺是游客的消费”。

如此看来,海港城要稳住其持续且高能的营收、租金贡献力,还需等待大环境之彻底好转。

香港地产业经营的高度集中、市场的低度竞争威胁、头部集团的互相联合,形成了海港城长达20多年的“舒适区”。

相较之下,九龙仓在内地的IFS王牌系列,反而趟出了一条灵活路子。但持久的抗疫战线,也部分影响到了成都IFS、长沙IFS的向上生长。

“其他的城市,比如成都、长沙都不同程度受到疫情的影响,市民消费减少,直接影响到租户生意。”

虽业绩表现有所波动,但不可否认,成都IFS依旧是时下内地商业地产圈扛打的王者,而长沙IFS进入成熟运营期后,所展现出来的成果亦逐步向好。

四川省连锁商业协会披露的数据显示,2021年,成都IFS的商业体销售额为100亿元。据赢商大数据统计,成都IFS超20万㎡的体量中,零售业态近62%,稍高于成都远洋太古里(56.43%)。

此外,在“国际大牌”这一重磅业态入驻率上,成都IFS与成都远洋太古里相似,几乎均为69%左右。

作为“内地版海港城”,成都IFS的成功,是因为其完美复制了香港海港城“超大体量+琳琅满目国际大牌”带来的强大群聚效应。

如果说,成都IFS是个久经沙场的不败王者,那长沙IFS则是商业江湖中一颗快速上升的新星。

2019年,长沙IFS迎来了首个全运营年,报告期内收入8.1亿港元,营业盈利达3.25亿港元。作为集合国际奢华、运动服饰潮流、美食体验、娱乐和生活时尚指标的全品类购物中心,这年该商场实现零售销售额近50亿元,全年租出率达99%。

虽有疫情干扰,2020上半年长沙IFS收入仍有录得同比上升6%,特别是5、6月份的营业额实现双位数增长,截至6月底商场内所有的铺位都已招满。

至2021上半年,长沙IFS的营业收入及营业盈利同比再次录得增长,增速分别为90%、122%,出租率达98%。

不难看出,顶着独有的高端标签,IFS在长沙活成了一个另类但活力满满的样本。

往后看,九龙仓虽然“目前没有计划加重内地的投资”,但稳稳守住IFS这块金字招牌,其依旧可以活得还不错。